Dividendenrendite, Gewinnmarge, Umsatzwachstum und und und – da kann man schon mal den Überblick verlieren. Heute will ich Dir daher zeigen, welches Tool Dir hilft, im Aktiendschungel die besten Aktien schnellstmöglich herauszufiltern!

Die richtige Aktie zu finden, ist gar nicht so einfach – und ohne eine Strategie, die hinter dem Depot steht, schon mal gar nicht. Zum Screening, also dem Beobachten und Analysieren von Wertpapieren sowie Aktienindizes nutze ich die Website Aktien.Guide. Aktien.Guide ist ein toll gestaltetes, sehr minimalistisches und übersichtliches Tool, welches Dir dabei hilft, Dich in der Welt der Aktien zurechtzufinden und die richtigen Wertpapiere für Dein erfolgreiches Stock-Picking auszuwählen!

Bei Aktien.Guide gibt es passend dazu drei Anlagestrategien, nach denen Aktien bewertet werden. Nach diesen verschiedenen Strategien kannst Du die Aktien herausfiltern, die Deinem Anlagestil entsprechen und in Dein Depot passen – während Du Dir eine Menge Zeit sparst.

1. “Der entspannte Weg zum Reichtum”: Die Levermann-Strategie

Die erste der drei Strategien nennt sich Levermann-Strategie, benannt nach der ehemaligen Fondsmanagerin Susan Levermann, die die Strategie in ihrem Buch “der entspannte Weg zum Reichtum” beschreibt. Die Levermann-Strategie ist eine quantitative Analyse-Strategie, das bedeutet, sie analysiert Aktien nach 13 Kennziffern, die in der Vergangenheit zu einer überdurchschnittlichen Performance geführt haben. Anhand dieser Kriterien kannst Du nach geeigneten Aktien für Dein Depot suchen!

Die 13 Kriterien:

- Eigenkapitalrendite

- EBIT-Marge

- Eigenkapitalquote

- KGV 5 Jahre

- KGV aktuell

- Kurs heute gegenüber Kurs vor 6 Monaten

- Analystenmeinung

- Reaktion auf Quartalszahlen

- Gewinnrevision

- Kurs heute gegenüber Kurs vor 1 Jahr

- Kursmomentum steigend

- Dreimonatsreversal

- Gewinnwachstum

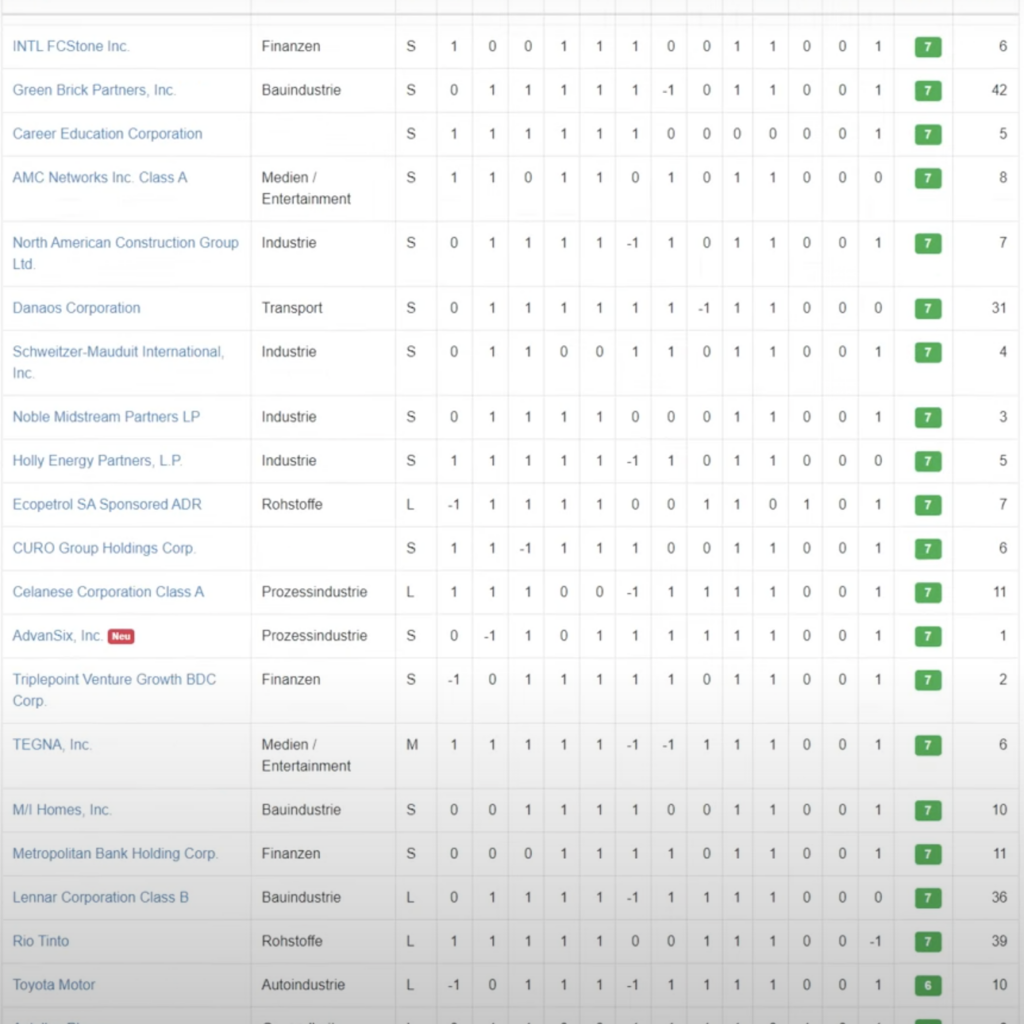

Die Wertpapiere werden anhand der oben aufgelisteten Kennziffern mit Punkten bewertet – dabei wird pro Kriterium ein Punkt oder null Punkte vergeben – oder bei eher schlechter Bewertung, sogar ein Punkt abgezogen.

Die Gesamtpunktzahl ergibt dann den Levermann-Score. Ab mindestens 4 Punkten bei Large Caps oder mindestens 7 bei Small und Mid Caps, empfiehlt Levermann eine Aktie zu kaufen – diese solltest Du Dir also genauer ansehen, denn die Performance von Levermann kann sich sehen lassen: Ein auf Levermann aufgebautes Wikifolio hat seit Ende 2012 eine Gesamtperformance von 440 % erreicht!

Das Levermann-Wikifolio hat den SDAX seit Start 2012 weit hinter sich gelassen!

Das Besondere bei Levermann: Dir werden direkt bei Deinen ausgewählten Aktien genaue Einkaufs- und Verkaufssignale vorgeschlagen. Und genau diesen Punkt finde ich besonders spannend bei der Levermann-Strategie. Ich empfehle Dir jedoch, dass Du solche Zahlen nur als Richtwert nutzt und Dir anschließend noch Deine eigenen Gedanken und Analysen machst. „Verfolge keine Strategie blind“ – lautet die Devise!

Fazit: Die Levermann-Strategie eignet sich besonders für Investoren, die ein ganzheitliches Screening-System haben wollen und gerne mit vorgeschlagenen Einkaufs- und Verkaufspunkten arbeiten.

2. In Wachstum investieren: High-Growth-Investing

Die zweite Strategie, die Dir Aktien.Guide anbietet, ist die High-Growth-Investing-Strategie. Wie der Name schon verrät, geht es hier vor allem um Aktien, beziehungsweise Unternehmen, die voraussichtlich in den kommenden Jahren einiges an Wachstum hinlegen werden! Diese Methode nutze ich persönlich auch für mein Wachstums-Depot.

Der “Erfinder” der Strategie ist Stefan Waldhauser, ein ehemaliger Software-Entwickler – er beschreibt die HGI-Strategie ausführlich auf seinem Blog “High-Growth-Investing”. Die HGI-Strategie fokussiert sich insbesondere auf Technologieunternehmen – und kann auf jeden Fall mit vergleichbaren Indizes locker mithalten! Seit Mitte 2016 hat das HGI-wikifolio eine Performance von über 230 % hingelegt – und war damit besser, als der schon sehr gut performende NASDAQ!

Die Performance kann sich mit 30 % pro Jahr sehen lassen!

Die Aktien werden auch bei der High-Growth-Investing-Strategie mit einem Punktesystem bewertet – anhand von 6 Kriterien können Sie bis zu 18 Punkte erzielen! Im Gegensatz zur Levermann-Methode sagt Dir die HGI-Strategie allerdings nicht direkt, ob Du eine Aktie lieber kaufen oder verkaufen sollst. Zudem solltest Du besonders bei dieser Strategie die Kennzahlen hinterfragen – wächst der Umsatz eines Unternehmens organisch oder weil sie beispielsweise ein anderes Unternehmen übernommen haben?

Kriterien:

- EV/Sales

- Gross Margin TTM

- Rule of 40 TTM

- Umsatzwachstum TTM

- Verschuldungsgrad

- PEG TTM

Die Entwicklung der Kennzahlen der einzelnen Aktien wird mit verschiedenen Charts nochmal genauer dargestellt. Beispiel: Allianz

Fazit: Die Kennzahlen der High-Growth-Investing-Strategie sind dafür geeignet, herausragende Unternehmen aus einem Anlageuniversum von schnell wachsenden Unternehmen herauszufiltern, selbst wenn sie noch nicht profitabel sind.

3. Regelmäßig Geld verdienen: Die Dividenden-Strategie

Die letzte auf Aktien.Guide verfügbare Strategie, die wir uns anschauen wollen, ist die Dividenden-Strategie. Sie lehnt sich an das Buch “Cool bleiben und Dividenden kassieren” von Christian W. Röhl und Werner H. Heussinger an. Die Dividenden-Strategie befindet sich noch in der Beta – trotzdem kannst Du auch hier schon fünf Kriterien nach Aktien durchsuchen und Dich am Score (von maximal 18 Punkten) orientieren.

Kriterien:

- Aktuelle Dividendenrendite

- Dividendenrendite 10 Jahre

- Payout 3 Jahre

- Kontinuität

- Wachstum 5 Jahre

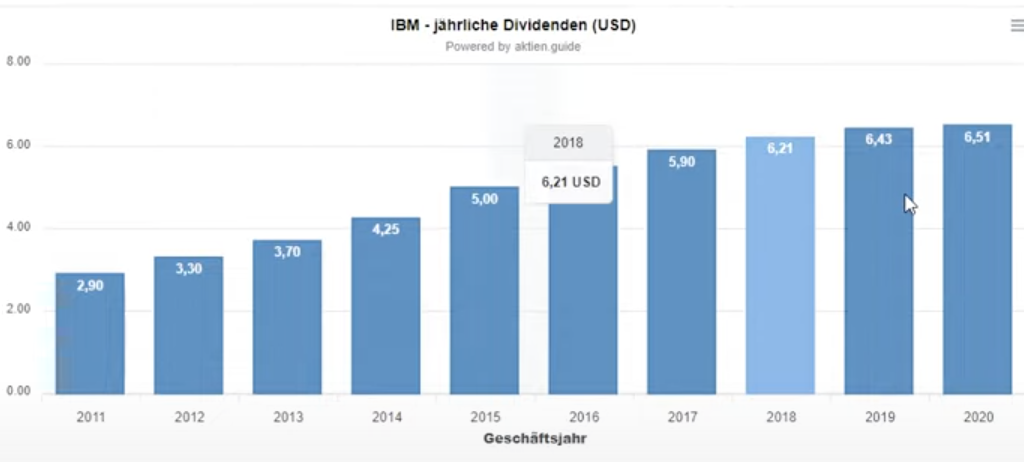

Entwicklung der Dividendenausschüttungen bei IBM

Fazit: Die Dividenden-Strategie legt Ihren Fokus auf Aktien, die besonders gute Dividenden-Kennzahlen aufweisen – um Dir regelmäßig einiges an Ausschüttungen versprechen!

Das musst Du bei Aktien.Guide beachten!

Die Registrierung bei Aktien.Guide ist kostenlos – und auch mit einem kostenlosen Abonnement kannst Du 195 Aktien nach allen drei Anlagestrategien screenen. Mit einem Premium-Account bietet Aktien.Guide die Analyse von über 6000 Aktien an! Aktuell kannst Du Dich zwischen drei Paketen, eines für die Levermann-Strategie, eines für High-Growth-Investing und ein All-Inclusive-Paket entscheiden. Ab dem 1. Mai wird es nur noch das All-Inclusive-Paket geben, dieses wird dann 9,90 € – statt bisher 8,90 € monatlich kosten – schnell sein lohnt sich also!

Bei einer jährlichen Zahlungsweise sparst Du Dir 20 %

So nutze ich den Aktien.Guide

Beim Aktien.Guide sind die Kriterien sehr intuitiv dargestellt, es kommt einfach nur auf Zahlen, Daten und Charts drauf an. Du kannst Dir mit nur einem Klick ansehen, welche Aktie gerade den besten Score hat – und diese sogar nach Sektoren oder Indizes sortieren! So finde ich immer Aktien, die viele Leute gar nicht kennen oder auf dem Schirm haben.

Zudem nutze ich den Aktienscreener, um mir zu den jeweiligen Einzelkriterien (z. B. Gewinnmarge oder Umsatzwachstum) die Top-Aktien anzeigen zu lassen oder um mir zu einer unbekannten Aktie ein vollumfängliches Bild zu machen. Besonders überzeugt haben mich die zusätzlichen Analysen zu den Wachstumsaktien. Denn wie bereits in der Einleitung erwähnt, nutze ich den High-Growth-Investing-Strategie-Screener auch für mein eigenes Wachstumsportfolio.

Bei all den Funktionen die Aktien.Guide uns bietet, ist es wichtig zu betonen, dass Du Dir auch immer selbst Gedanken machen solltest, welche Aktien Du kaufen – oder auch verkaufen – willst! Aktien.Guide bietet allerdings eine tolle Übersichtlichkeit, sowie die Funktion, alle Bewertungen für eine Aktie einfach und gut strukturiert nachzuvollziehen. Eine klare Empfehlung!

High-Growth-Investing-Strategie-Screener mit Überblick über die besten Wachstumsaktien